Trên thị trường chứng khoán có rất nhiều nhà đầu tư, và các nhà đầu cơ. Tôi nghĩ rằng trong số 10 người mua bán cổ phiếu ở Việt Nam thì có thể có tới 8 người là đầu cơ, và 2 người là các nhà đầu tư. Tuy nhiên, phần lớn những nhà đầu cơ cổ phiếu sẽ vẫn gọi mình là những nhà đầu tư vì họ không thích tự gọi mình là những nhà đầu cơ và ranh giới giữa đầu tư và đầu cơ đôi khi khá mong manh. Tạm thời trong bài viết này tôi sẽ gọi họ là những nhà đầu tư năng động, là những người liên tục mua/bán cổ phiếu với mục đích để kiếm lời.

Cái giá phải trả của các nhà đầu tư năng động là gì?

Cái giá phải trả của các nhà đầu tư năng động

Những nhà đầu tư năng động thường dành nhiều thời gian theo dõi tin tức, nghiên cứu biến động giá của cổ phiếu. Một công cụ được họ yêu thích lựa chọn và cũng được các công ty chứng khoán liên tục quảng cáo, giới thiệu là công cụ phân tích kỹ thuật cổ phiếu. Với công cụ này, nhiều nhà đầu tư tin rằng mình đã có đủ kỹ năng cần thiết để tham gia thị trường, và họ thực hiện liên tục các giao dịch mua bán cổ phiếu trong thời gian ngắn, thậm chí là T+ để kiếm lời.

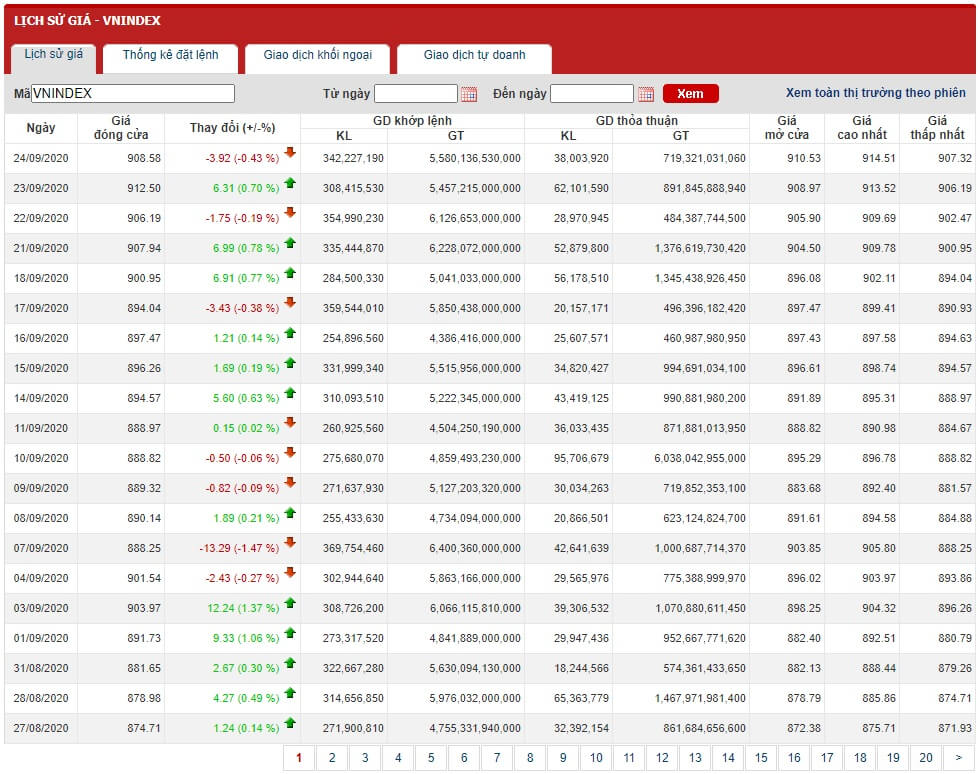

Những nhà đầu tư năng động này tạo nên tính thanh khoản rất lớn cho thị trường chứng khoán Việt Nam. Như trong 30 ngày gần nhất tôi đăng lại ảnh dưới đây, bạn sẽ thấy là quy mô giá trị giao dịch trên sàn HOSE, thể hiện qua chỉ số VN-Index giao động từ 4.000 – 6.000 tỷ/ngày khớp lệnh và 500 – 1.500 tỷ/ngày giao dịch thỏa thuận. Nếu cộng cả giá trị giao dịch trên HNX và UpCOM thì giá trị giao dịch sẽ còn tăng thêm nữa.

Tuy nhiên, trong nội dung bài viết này, tôi tạm tính theo một con số trung bình để giúp bạn có một hình dung cơ bản về thuế, phí mà các nhà đầu tư phải gánh chịu. Tôi lấy mức trung bình của thị trường là khoảng 6.000 tỷ VNĐ/ngày.

Quy mô giá trị giao dịch trên HOSE

Mỗi một năm, có khoảng 50 tuần thị trường chứng khoán được mở cửa, tức là khoảng 250 phiên giao dịch. Với quy mô giao dịch (giả sử) khoảng 6.000 tỷ/ngày thì một năm giá trị của số cổ phiếu được mua bán sang tay trên thị trường là khoảng 1,5 triệu tỷ VNĐ. Ở thời điểm tôi viết bài này thì con số này chiếm khoảng 37% tổng vốn hóa toàn bộ các cổ phiếu trên HOSE, HNX và UpCOM.

Phí giao dịch vô cùng lớn

Với mỗi giao dịch được mua/bán, các công ty chứng khoán sẽ tính phí cả hai đầu với cả bên mua và bên bán. Hiện tại, mức phí môi giới phổ biến áp dụng với giao dịch mua bán qua internet là 0.15%. Như vậy, mỗi năm các nhà đầu tư sẽ chi trả cho các công ty chứng khoán một khoản phí ước tính vào khoảng:

1,5 x 2 x 0,15% = 0,0045 triệu tỷ = 4.500 tỷ VNĐ

Tương ứng với khoản phí giao dịch trị giá 0,15% thì còn thuế Thu nhập cá nhân với các nhà đầu tư cá nhân. Giả sử khoảng 80% giá trị giao dịch trong năm được thực hiện bởi các nhà đầu tư cá nhân thì khoản thuế TNCN phát sinh sẽ là: 1,5 x 80% x 0,1% = 0,0012 triệu tỷ = 1.200 tỷ VNĐ

Như vậy, mỗi năm trung bình các nhà đầu tư năng động mất một khoản 1.200 tỷ thuế TNCN và 4.500 tỷ tiền phí giao dịch (chủ yếu là trả cho các công ty chứng khoán). Tổng các khoản thuế phí là vào khoảng 5.700 tỷ VNĐ.

T0 sẽ làm mọi thứ thêm trầm trọng

Gần đây nhiều nhà đầu tư đánh giá việc Việt Nam sắp triển khai giao dịch T0 là một tín hiệu vui đối với thị trường. Đúng là với các nhà đầu tư năng động, họ thích T0 cũng phải vì điều này sẽ giúp họ có thể lướt sóng và chốt lời ngay trong phiên. Tuy nhiên, xét về mặt thuế, phí mọi thứ sẽ trở nên càng trầm trọng.

Hiện tại, thị trường đang giao dịch theo T+3. Nếu như chuyển sang giao dịch T0 thì chắc chắn quy mô giá trị giao dịch mỗi ngày sẽ tăng lên rất nhiều. Các công ty chứng khoán sẽ là những tổ chức được hưởng lợi nhiều nhất từ quy định này. Nếu như quy mô giao dịch mỗi ngày tăng lên gấp đôi khi có T0 thì điều đó đồng nghĩa với các khoản phí, thuế sẽ tăng lên gấp đôi. Các nhà đầu tư năng động sẽ mất đi khoảng 11.400 tỷ mỗi năm do giao dịch mua bán cổ phiếu một cách tích cực.

Tình hình chưa quá đáng ngại

Thực ra thì tình hình hiện nay vẫn chưa quá đáng ngại vì phí giao dịch ở Việt Nam hiện vẫn có thể coi là rẻ. Bên cạnh đó, quy mô giao dịch theo ngày so với quy mô thị trường chứng khoán vẫn chưa cao như các nước phát triển. Và khoản phí này nếu so sánh với tổng lợi nhuận của các doanh nghiệp niêm yết thì nó vẫn là một con số khá nhỏ.

Tuy nhiên, cùng với sự gia nhập liên tục của các nhà đầu tư mới, khối lượng và giá trị giao dịch chứng khoán hàng ngày sẽ có xu hướng không ngừng tăng lên theo thời gian. Và bằng cách giao dịch một cách năng động, các nhà đầu tư đang tự làm hại chính mình khi xét về mặt tổng thể, nếu các nhà đầu tư không giao dịch liên tục thì họ có thể tiết kiệm hàng nghìn tỷ tiền thuế, phí mỗi năm.

Lý do nhà đầu tư năng động thua quỹ ETF

Xu hướng đầu tư vào các quỹ ETF ngày càng tăng lên và phí, thuế chính là những yếu tố giải thích lý do phần lớn các nhà đầu tư cá nhân sẽ thua hiệu quả đầu tư vào các quỹ ETF trong dài hạn. Bởi vì trong dài hạn, các nhà đầu tư năng động sẽ phát sinh vẫn nhiều khoản phí giao dịch, thuế trong khi đó ở phía bên kia các nhà đầu tư vào quỹ ETF sẽ phát sinh rất ít các khoản thuế, phí. Và vì lợi nhuận toàn thị trường (chưa trừ thuế, phí) trong một khoảng thời gian nhất định sẽ bằng mức tăng trưởng của chỉ số chung VN-Index, nên những nhà đầu tư năng động phát sinh nhiều phí, thuế sẽ phải đứng ở phía bên kia của phương trình, tức là có xu hướng đạt được lợi nhuận thấp hơn so với chỉ số.

Vì vậy, trong đầu tư bạn hãy thận trọng và hãy hạn chế việc giao dịch liên tục để tránh đưa mình vào bất lợi và không thể đạt được mức tăng trưởng như mức tăng của các chỉ số chứng khoán.